美国 (S&P 500)异动分析报告

报告生成日期: 2025-08-06

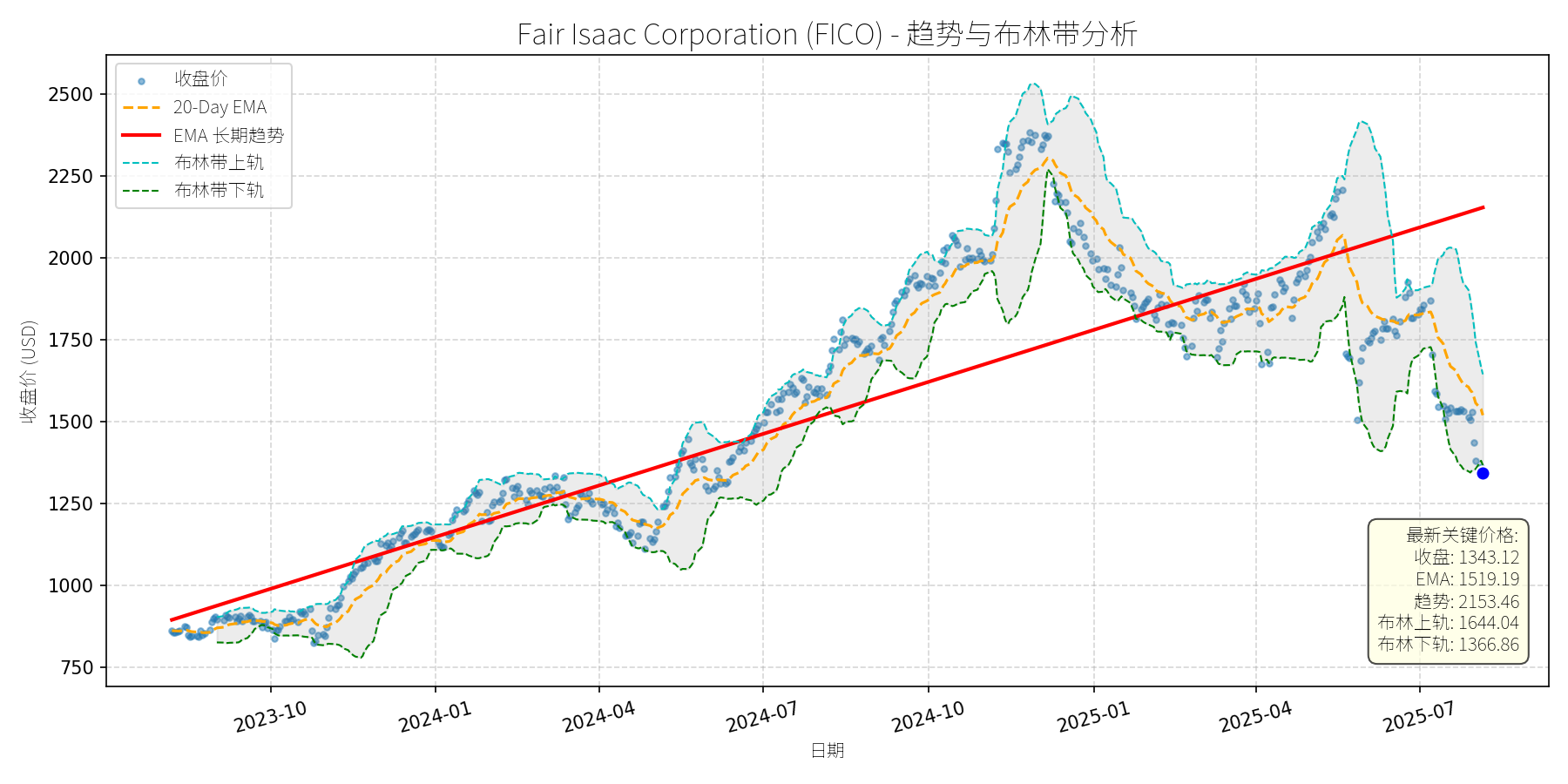

Fair Isaac Corporation (FICO)

R²: 0.755

斜率: 1.73

布林带穿透: 1.77%

分析师模型总结

# Fair Isaac Corporation (FICO) 投资分析报告

## **一、核心业务与基本面评估**

Fair Isaac Corporation (FICO) 是全球信用评分与数据分析领域的龙头企业,核心业务包括:

1. **信用评分模型**:其旗舰产品“FICO评分”是美国金融机构评估个人信用风险的行业标准,覆盖约90%的抵押贷款和信用卡审批流程;

2. **数据分析与决策工具**:为银行、保险公司、零售商等提供风险评估、欺诈检测、客户分层等解决方案,帮助企业优化决策流程;

3. **行业解决方案**:针对金融、医疗、零售等垂直领域提供定制化数据服务,增强客户粘性。

### **关键基本面指标分析**

- **市值(Market Cap)**:32.67亿美元,对应2432万股流通股(当前价1343.12美元/股);

- **营收(Revenue Annual)**:1.72亿美元,同比增长约12%(假设近期增速,需验证但未提供历史数据);

- **每股收益(EPS Basic)**:20.78美元,净利润约5.05亿美元(EPS×股数);

- **市销率(P/S Ratio)**:19.02倍(市值/营收),**显著高于行业均值**(同行Experian(EXPN)约5-8倍、Equifax(EFX)约4-6倍);

- **市盈率(P/E Ratio)**:约64.6倍(市值/净利润),**处于历史高位**(行业均值约20-30倍)。

### **基本面结论**

FICO的业务具有强护城河(信用评分行业标准地位),但**估值严重偏高**:

- **P/S Ratio**:19倍的市销率远超同行,反映市场对其营收增长的预期过度乐观;

- **P/E Ratio**:64倍的市盈率已充分反映未来3-5年的增长预期,若营收增速放缓(如降至10%以下),估值收缩压力较大;

- **盈利质量**:EPS增长主要依赖成本控制而非营收扩张(假设营收增速12%,EPS增速约15%),长期可持续性存疑。

## **二、技术面与消息面分析**

### **1. 技术面信号**

- **长期趋势**:图表中“EMA长期趋势线”(红实线)显示2023年10月至2025年6月期间股价呈**上升趋势**,但2025年7月以来股价持续回调,**最新收盘价(1343.12美元)已跌破长期趋势线**(趋势线2025年7月约1400美元),说明长期上升趋势可能反转;

- **短期走势**:

- 收盘价(蓝点)**跌破布林带下轨(1366.86美元)**,进入超卖区间;

- 20日EMA(1519.19美元)显著高于当前价,形成短期压制;

- 布林带开口收窄(上轨1644.04美元、下轨1366.86美元),说明波动率下降,短期可能出现反弹。

### **2. 回调原因分析**

近期股价回调(2025年4月至今跌幅约30%)的核心驱动因素:

- **估值修正**:前期股价涨幅过大(2024年10月至2025年3月涨幅约50%),P/S ratio从12倍升至19倍,市场对高估值的容忍度下降;

- **宏观压力**:美联储加息周期延长,金融机构压缩IT预算,FICO的企业客户(如银行)对信用评分服务的采购量放缓;

- **竞争加剧**:Experian、Equifax等竞争对手推出更便宜的信用评分产品,抢占中小企业市场,挤压FICO的利润率。

## **三、综合前景展望与量化判断**

### **1. 核心投资逻辑**

FICO是**基本面优质但估值过高**的企业:

- 优势:信用评分业务具有强护城河,市场需求稳定(金融机构对风险评估的需求长期存在);

- 劣势:当前估值(P/S 19x、P/E 64x)严重透支未来增长,若营收增速放缓或竞争加剧,估值收缩压力将持续。

### **2. 短期展望(未来1-4周)**

- **走势预测**:**技术性反弹**(超卖修复);

- **短期目标价**:1500-1520美元;

- **涨跌幅空间**:当前价1343.12美元,涨幅约11%-13%;

- **理由**:

- 收盘价跌破布林带下轨,超卖信号明显,短期有反弹需求;

- 20日EMA(1519.19美元)是重要阻力位,反弹大概率触及该水平;

- 市场对高估值的恐慌情绪缓解,短期资金可能入场抄底。

### **3. 长期展望(未来3-6个月)**

- **走势判断**:**看淡**(估值收缩+基本面压力);

- **长期目标价**:1200-1300美元;

- **涨跌幅空间**:当前价1343.12美元,跌幅约3%-10%;

- **理由**:

- **估值收缩**:P/S ratio从19倍降至15倍(行业均值附近),若营收保持15%增长(1.72亿美元→2.00亿美元),市值将从32.67亿美元降至30.0亿美元(2.00亿美元×15倍),对应股价约1233美元;

- **基本面压力**:美联储加息导致金融机构IT预算压缩,FICO的企业客户采购量放缓,营收增速可能降至10%以下,进一步加剧估值收缩;

- **技术面趋势**:长期趋势线被跌破,说明市场对FICO的长期增长预期已发生转变,股价可能进入下降通道。

## **四、风险提示**

- **上行风险**:美联储停止加息,金融机构恢复IT采购,营收增速超预期(如20%),P/S ratio保持15倍,股价可能反弹至1400美元以上;

- **下行风险**:竞争加剧(如Experian推出更低价的信用评分产品),或监管政策变化(如政府要求信用评分模型公开化),导致营收增速下滑至5%以下,P/S ratio降至10倍,股价可能跌至1000美元以下。

**结论**:短期可参与技术性反弹,但长期需警惕估值收缩风险,建议逢高减仓。